9 月 29 日,佛罗伦萨交易中心一声极大抖币传来,超豪车品牌保时捷「冲到」IPO 舞台。

上市代码「P911」,发售 9.11 亿股,致力于敬礼其最经典 911 超级跑车系列产品。

当日开盘价格 83.10 欧元/股,盘内一度拉涨又下降,最后微跌收至股价 82.5 欧元。

照此测算,保时捷总市值达750 亿欧元,变成自 1996 年法国电力公司上市后法国最大的一个 IPO,也是欧洲在历史上第三大 IPO。

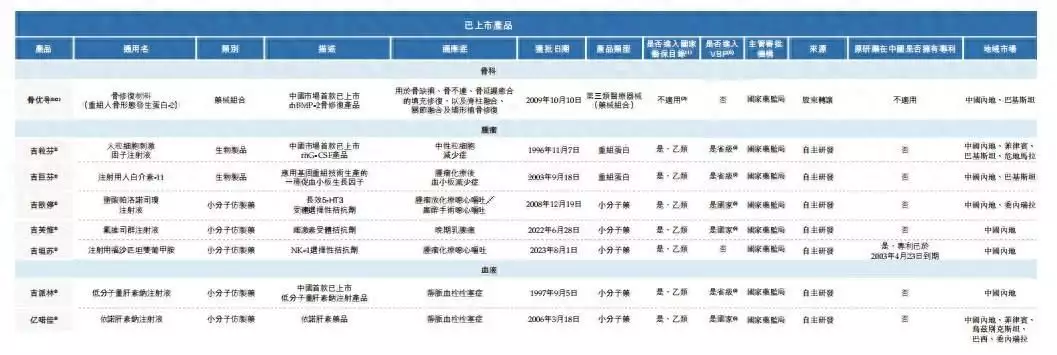

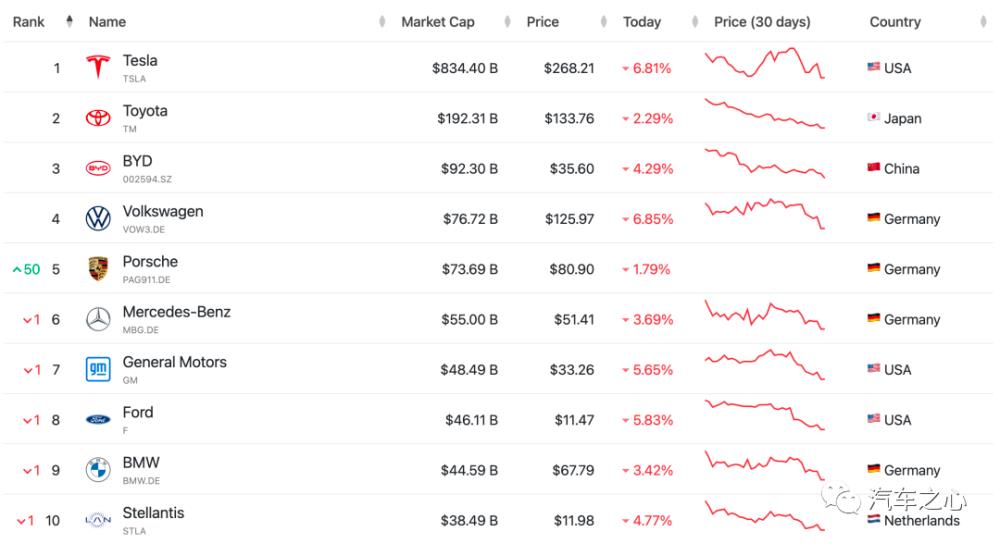

此外,保时捷也一跃成为全世界第五大汽车企业,排在前面的前四大各是特斯拉汽车、丰田汽车、比亚迪汽车和大众集团。

这是一个多方面获利最终的结局。

在经历了将近 13 年里外牵扯后,保时捷 - 皮耶希大家族再次抢回保时捷车辆的立即管控权,而大众集团也获得了用以汽车电动化、智能化转型的大量资产。

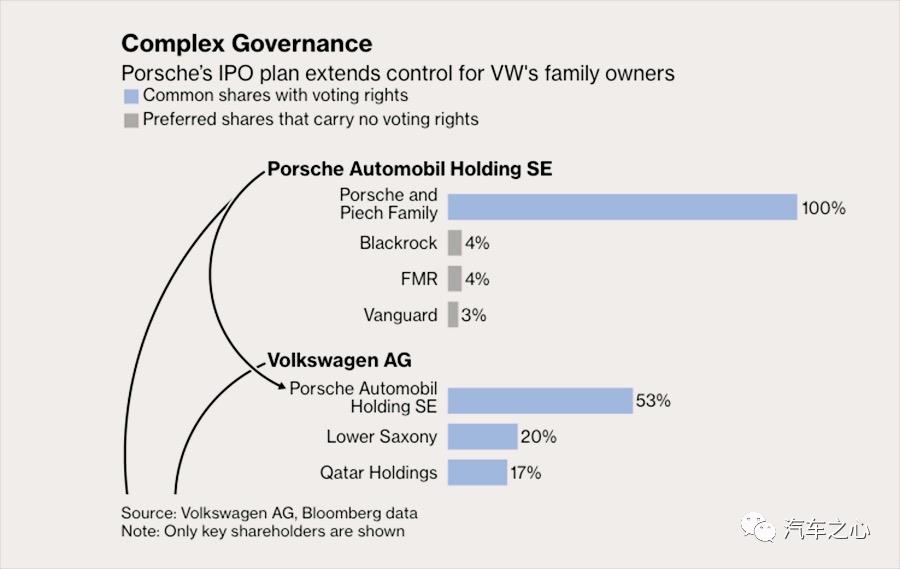

依照大众集团规划的,保时捷的股权拆分成 50% 优先股和 50% 认股权证(无选举权),在其中:

认股权证里的 25%(即 12.5% 的保时捷股权,累计 1.139 亿股)针对群众发售,股权融资 94 亿欧元;

而优先股里的 25%(同是 12.5% 的保时捷股权,但是 25% 的选举权)以 7.5% 的股权溢价卖给保时捷—皮耶希大家族,换得 101 亿欧元资金,IPO 累计融资 195 亿欧元。

保时捷 CEO 奥博穆(Oliver Blume)表明:「今日,保时捷完成了一个伟大的梦想。日益提高的主体性,将有益于大家在不久将来完成豪情壮志。」

01

一场 IPO,掀起两家族「恩仇录」

奥博穆嘴里的「今日」,更是让两家族特别是保时捷大家族日思夜想等待了很多年。

1903 年,费迪南德安全驾驶通过优化的 Mixte-Wagen

把精力拨返回最初——保时捷创办人费迪南德·保时捷。

生于 1875 年,费迪南德算得上是汽车产业中国历史上的风云人物,他设计方案创造了最早永磁电机,生产制造出世界上第一台全轮驱动方式的电瓶车 Lohner-Porsche,世界上第一台增程式电动车 Mixte-Wagen……

1931 年,费迪南德开创一家名叫「Porsche GmbH」的企业,变成保时捷车辆前身,然后又奉德国纳粹之令,研发设计低价位「人民车辆」,经典「大众甲壳虫」从此面世,名噪一时。

1937 年,费迪南德又创立一汽大众汽车。

到 1951 年,大家和保时捷已在行业内享誉盛名,但是费迪南德·保时捷却在这个时候猝然长逝。

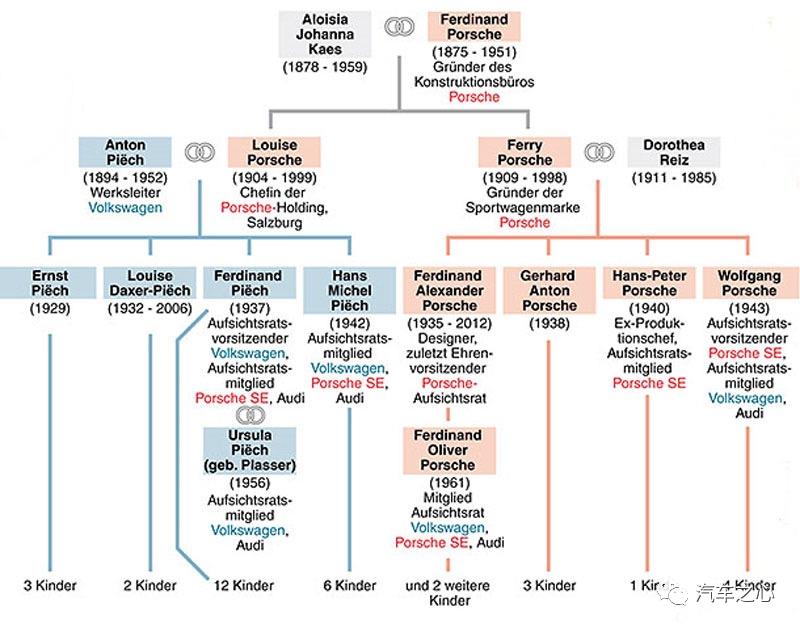

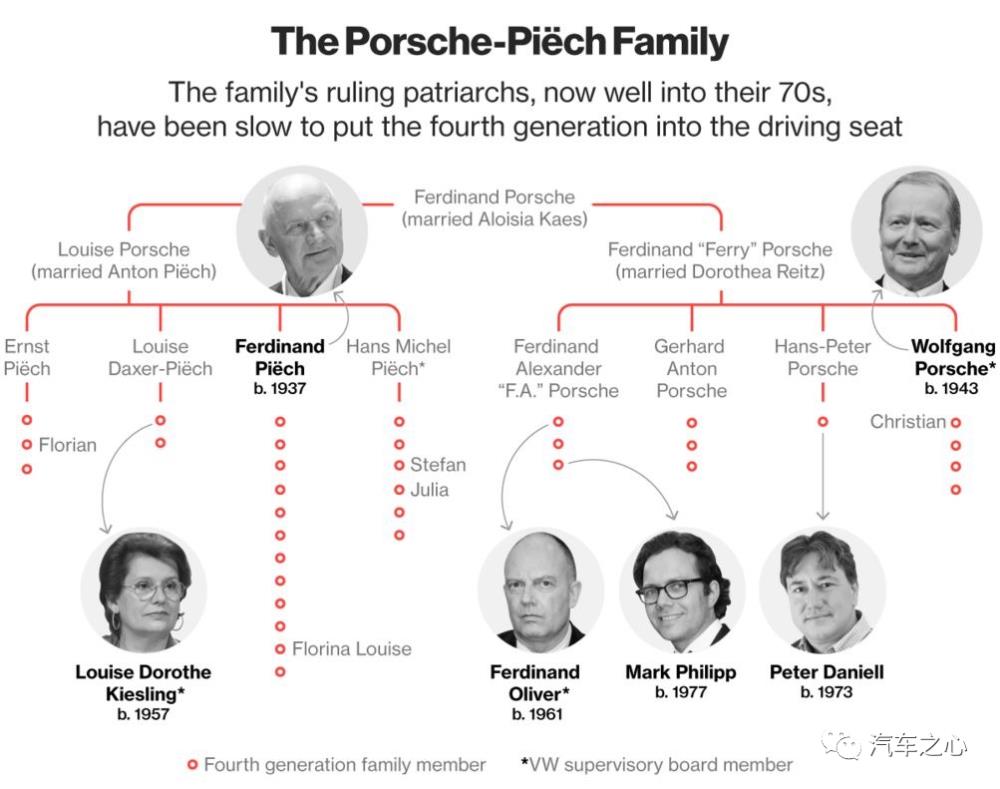

在临死前,他把保时捷车辆平均分配给孩子菲利和闺女瓦塞尔(嫁给了安东·皮耶希变成皮耶希家庭成员),这也就有了日后利益纠纷的保时捷—皮耶希大家族。

亲兄妹齐心合力,保时捷二代中间各自安好,真真正正出问题起源于第三代。

尤其是在费迪南德的外孙子费迪南德·皮耶希给堂弟迪纳哈德·保时捷(费迪南德亲小孙子)「戴绿帽子」,娶后者的正室老婆后,两家族中间的战争日益猛烈。

为了能但是大家族丑事,费迪南德·皮耶希被逐出保时捷车辆,却没想到他「福祸相依」,后放入大众集团得到使出自已的才能,顺风顺水,做到了极致掌门位置。

而另一边,保时捷大家族根据逐渐累积,在保时捷汽车上占比超出皮耶希大家族,彼此中间虎视耽耽,一场「大家—保时捷企业并购对决」从此埋下种籽。

2005 年,迪纳哈德·保时捷的亲弟兄沃尔夫冈·保时捷最先启动进攻,于当时创立保时捷控投(Porsche SE),在二级市场暗地里回收大家 18.53% 股权。

但是,大众集团那时规模超保时捷 14 倍,为了实现控投,沃尔夫冈·保时捷根据向银行借款授信额度,得到买进大家个股资金,到 2008 年之后,保时捷对公众的占股比例一度达到 74.1%,贴近 75% 的控投总体目标。

谁料,国际金融危机忽然暴发,90 多亿元欧元的负债一举打垮了保时捷控投。

这为了费迪南德·皮耶希机会,通过一系列繁杂实际操作,2019—2012 年,他领着大家反向收购了保时捷车辆(Porsche AG)100% 股权。

但是,大家也付出了代价,保时捷控投(Porsche SE)虽高管增持了前面一种非常大占比,却最后依然控制住了大众集团 53% 的股权。

也就是说,保时捷控投(Porsche SE)依然操控保时捷车辆(Porsche AG),只不过是占比大幅度下降。到此,这一场「蛇吞象」企业并购对决完美收官。

从后面来看,公众的此次获胜不是费迪南德·皮耶希胜利,然后他和前大众集团 CEO 乔治·文德恩(Martin Winterkorn)在「宫界」中败北说明,保时捷车辆(Porsche AG)被大家吞掉是保时捷—皮耶希家族「两败俱伤」。

2019 年 8 月,费迪南德·皮耶希在和家人用餐时突然倒下,最后过世。而2个家族分歧,也随之这名饱受争议的名人离开,渐渐变得缓解。

保时捷车辆此次取得成功 IPO,让保时捷—皮耶希大家族再次站在一起,从大众集团手上再次抢回保时捷车辆(Porsche AG)最直接的管控权。

在德国电视播放的保时捷纪实片中,沃尔夫冈·保时捷曾视频中讲到:「假如我们团结一致,大家族将极其强劲。」

02

放开手保时捷,一窥公众的欲望

保时捷—皮耶希大家族往往针对保时捷车辆(Porsche AG)有这样强的执着,取决于后面一种称得上汽车界的「提款机」。

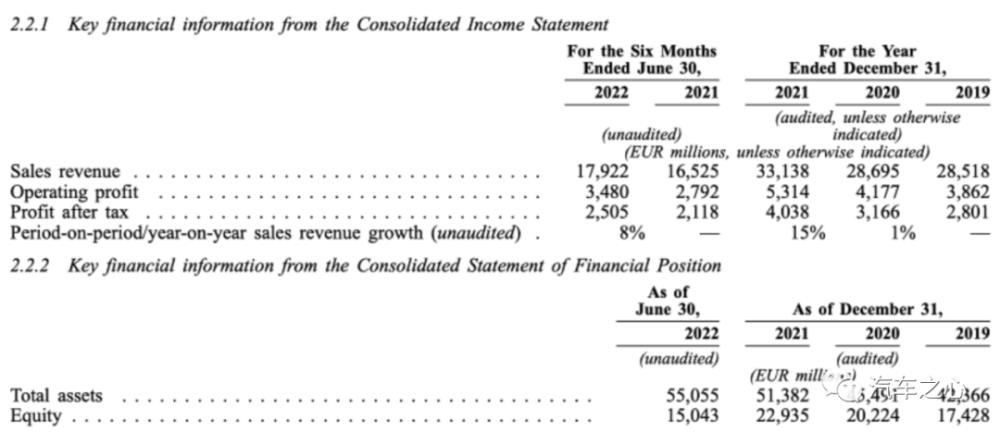

资料显示,保时捷在 2021 财政年度交货了 30.19 万台车辆,主营业务收入 331 亿欧元,较 2020 财政年度同比增加 15%。销售利润做到 53 亿欧元,增长幅度为 27%。

与此相对应的是,大众集团 2021 年售卖了 888 万台车辆,收益为 2502 亿欧元,利润总额 193 亿欧元。

这就意味着,保时捷只用3.4% 的销售量,就奉献整个大众集团 27% 的收益。

时长赶到 2022 年一季度,相比利润总额同比下降 8% 的一汽大众汽车,保时捷的利润总额却趁势同比增加 25%,难怪保时捷首席运营官麦思格(Lutz Meschke)会说道:「保时捷 IPO 也有助于释放出来企业的所有发展潜力。」

但是站在公众的角度,这一举动则显得让人难以置信:保时捷做为很明显的「现金奶牛」,为什么会选择放手使其 IPO?

回答非常简单:差钱。

做为转型发展汽车电动化最激进传统式汽车企业,大众集团在 2021 年 12 月公布,打算在未来五年一共项目投资1590 亿欧元。在其中:

仅仅在软件信息新能源电动车等技术层面,就把资金投入 890 亿欧元;

520 亿欧元用于电动式城市交通;

80 亿欧元作为混合动力技术资产;

剩余 290 亿欧元将用于产品研发无人驾驶。

要募资到那么多的资产,只是依靠大众集团的收益哺育,彻底难以实现。

想要根据资产市场渠道,以大家无精打采的估值来说,不但实际效果比较有限,且资金成本极大。

因此,促进优质资产发售来获得资产变成现实切实可行的途径。

大众汽车公司集团旗下有着 10 好几个知名品牌,遮盖大家汽车、大家商用汽车、奥迪车、斯堪尼亚、西雅特、斯科达、宾利车、帕加尼、法拉利、保时捷、杜卡迪等。

按毛利率来计算,大家汽车毛利率为 3.3%、奥迪车为 10.5%、斯科达 6.1%、宾利车为 13.7%......保时捷毛利率最大,做到 16.5%。

不容置疑,这也是资产眼里比较好的赘肉,也是大众最佳这个选项。

何况,上有「竞争对手」兰博基尼已成功试焯水。

兰博基尼本是菲亚特汽车集团旗下跑车品牌,因后面一种负债累累,兰博基尼于 2015 年由脱离发售,为菲亚特汽车带来了巨额财产。

最初,兰博基尼只有 98 亿美金总市值,不过随着发售以后业务流程顺利开展,其全新总市值已来到 354 亿美金,提高约 3.6 倍。

而据材料,2021 年,兰博基尼营业收入 42.7 亿欧元,盈利 8.33 亿欧元,不管按哪个指标计算,保时捷都预估可以达到上千亿总市值。

这正是大众集团的期望。

法国《经理人杂志》报导,早就在 2021 年 2 月,大家便开始如火如荼地准备保时捷的 IPO,而到 2022 年年初,保时捷上市计划露出水面,大家请来了 10 大部分银行来促进,市场估值超出 1000 亿美金。

曾任大众集团CEO的赫伯特·帕维(Herbert Diess)也曾经兴冲冲地表明,保时捷 IPO 将是一个大转折,「进一步引燃我们向新能源电动车转变的趋势。」

但是好景不常,在美国加息等繁杂环境下,全球资本市场一片哀嚎,保时捷公司估值连续下降,最少乃至传来 500 亿美金下列。

帕维也逐渐转变态度,不遗余力表明保时捷这时单独发售毫无道理。

没多久,7 月 22 日,大众集团便公布换帅,由保时捷 CEO 奥博穆继任帕维,任集团公司 CEO。

这一姿势虽然蕴含着对帕维猛烈改革创新却大跳水强烈不满,但精挑细选的机会恰处在保时捷备战 IPO 的时期,禁不住回味无穷。

如今从效果来说,以前的全过程再坎坷早已并不重要,保时捷—皮耶希大家族拿到他们想的管控权,而大众集团同样以高估值的 IPO 募资到巨额财产,这是一个互利共赢的态势。

按照大众的规划,总募资的 195 亿欧元中,49% 将通过特别股息的方式分配给股东,而其余部分将用于自身推进电气化转型任务。

03

追随保时捷

何小鹏喊出了话、雷军拿起了书

作为超豪华车的标杆,保时捷 IPO 在业内的示范效应无疑是巨大的。